Zitierfähige Version

Zinsfuture

Geprüftes Wissen

GEPRÜFTES WISSEN

Über 100 Experten aus Wissenschaft und Praxis.

Mehr als 8.000 Stichwörter kostenlos Online.

Das Original: Gabler Banklexikon

zuletzt besuchte Definitionen...

Interest Rate Future, Zinsterminkontrakt; 1. Begriff: Zinsfutures sind vertragliche Vereinbarungen, ein standardisiertes Zinsinstrument in der Zukunft zu einem vorab vereinbarten Preis zu kaufen oder zu verkaufen.

2. Markt: Da Zinsfutures immer auf die Bedürfnisse eines bestimmten Laufzeitenbereichs zugeschnitten sind, basieren Kontrakte entweder auf kurz- bzw. mittelfristigen Instrumenten wie dem 3-Monats-Euro-Dollar, Schatzwechseln oder fünfjährigen Treasury Notes, oder auf langfristigen Kapitalmarktpapieren. Die ältesten und weltweit umsatzstärksten Zinsfutures sind der Euro-Bund Future an der Eurex und der Treasury-Bond Future (Treasury Bond), der nicht nur an seiner Ursprungsbörse in Chicago, sondern auch an einer Reihe europäischer (z.B. NYSE Liffe) und asiatischer Börsen gehandelt wird.

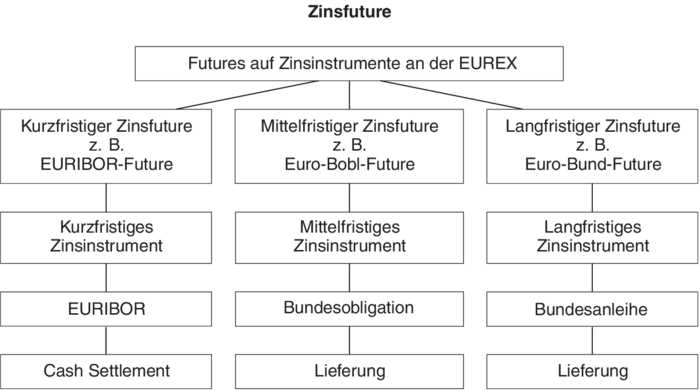

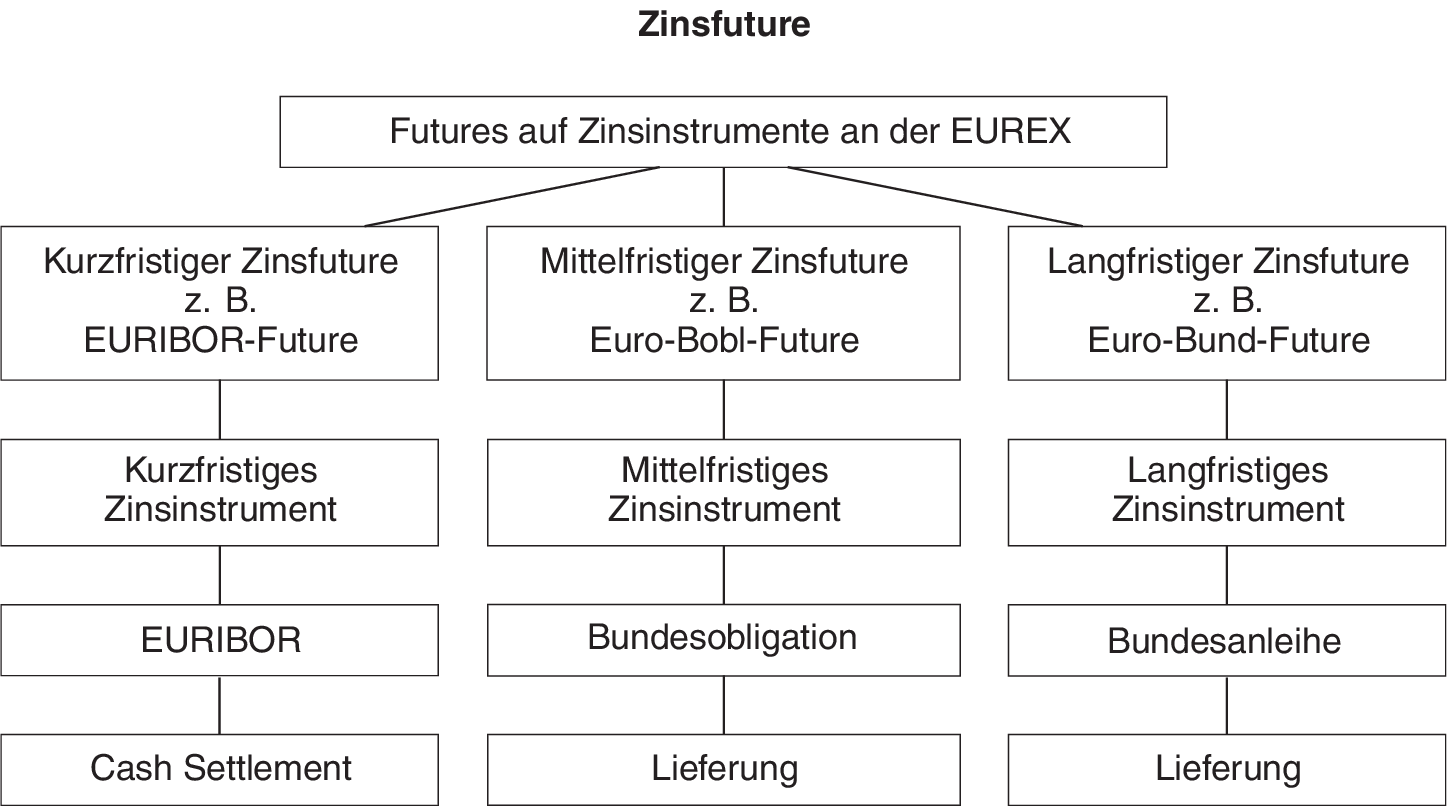

3. Ausgestaltung: Zinsfutures sind Kontrakte, die hinsichtlich Basiswert, Menge und Laufzeit standardisiert sind. Durch die Zwischenschaltung der Clearingstelle der Terminbörse in jeden Kauf und Verkauf ist gewährleistet, dass jede Long-Position und Short-Position vor ihrem Fälligkeitstermin durch ein gegenläufiges Geschäft glattgestellt werden kann. Ist zum Fälligkeitstermin keine Glattstellung (Glattstellungstransaktion) erfolgt, sehen die Kontraktspezifikationen entweder einen Barausgleich (Cash Settlement) oder die effektive Lieferung des zugrunde liegenden Titels vor. Im Fall des Euro-Bund-Futures der Terminbörse Eurex ist der Verkäufer zur Lieferung einer Bundesanleihe im Nennwert von 100.000 Euro mit einer Restlaufzeit von achteinhalb bis zehneinhalb Jahren und der Käufer zur Zahlung des Kaufpreises verpflichtet. Siehe zu den Zinsfutures der Eurex auch die Abbildung Zinsfuture.

4. Einsatzmöglichkeiten: Zinsfutures werden wie alle Terminkontrakte als Spekulations-, Arbitrage- und Sicherungsinstrumente eingesetzt. Die ausschließlich auf die Erzielung von Differenzgewinnen ausgerichteten Investoren erwerben oder verkaufen Kontrakte in Erwartung einer bestimmten Zinsentwicklung. Geht ein Marktteilnehmer beispielsweise für die nächste Zeit von rückläufigen Marktzinsen und damit steigenden Anleihekursen und Futurespreisen aus, wird er eine Long-(Kauf-)Position eingehen; wenn er mit steigenden Marktzinsen und damit fallenden Notierungen am Anleihe- und Futuresmarkt rechnet, wird er eine Short-(Verkaufs-)Position eingehen. Hat sich die Zinsprognose bestätigt, können die Positionen durch den Verkauf bzw. Rückkauf der Kontrakte mit Gewinn liquidiert werden.

a) Zinsfutures werden in erster Linie als Instrumente zur Begrenzung und Steuerung von Zinsrisiken genutzt (Hedging mit Zinsfutures). Kreditinstitute, institutionelle Anleger, Fonds- und Portefeuillemanager, aber auch große Industrieunternehmen bedienen sich der Kontrakte, um Kredit- und Refinanzierungskosten, Festgeldanleihen oder langfristige Festsatzkredite gegen Zinsänderungsrisiken abzusichern oder um eine sichere Kalkulationsgrundlage für die eigene Finanzierungsrechnung zu schaffen. Da sich die Notierungen an den Kassamärkten und Futuresmärkten aufgrund gleicher Einflußfaktoren weitgehend parallel entwickeln, kann durch die Einnahme entgegengesetzter Positionen an den beiden Märkten eine kompensatorische Wirkung erzielt werden, d.h. die Wertminderung einer Long-Position am Kassamarkt wird durch den Wertzuwachs einer Short-Futures-Position weitgehend aufgefangen. Umgekehrt können Verluste aus einer Kassa-Short-Position durch Gewinne aus einer Long-Futures-Position kompensiert werden.

b) Geht ein Investor beispielsweise davon aus, dass sich aufgrund steigender Marktzinsen und damit fallender Anleihekurse der Wert seines Rentenportefeuilles vermindern wird, kann er sich durch den Verkauf von Bund-Futures gegen Verluste schützen. Eine Short-Futures-Position auf der Basis eines kurzfristigen Zinstitels ist angezeigt, wenn ein Kreditnehmer eine kurzfristige zinsvariable Kreditfazilität gegen einen steigenden Zinsaufwand absichern möchte. Umgekehrt werden Marktteilnehmer am Futures-Markt Kontrakte erwerben, wenn sie aufgrund rückläufiger Marktzinsen von steigenden Anleihekursen und Futures-Notierungen ausgehen. Durch die Einnahme von Long-Positionen können sie beispielsweise Termingelder gegen geringere Zinseinnahmen hedgen oder sich einen günstigen Einstandspreis für ein späteres Anleihe-Investment sichern.

Vgl. auch PVBP-Hedge, Hedge Ratio.

GEPRÜFTES WISSEN

Über 100 Experten aus Wissenschaft und Praxis.

Mehr als 8.000 Stichwörter kostenlos Online.

Das Original: Gabler Banklexikon