Zitierfähige Version

Cash & Carry Arbitrage

Geprüftes Wissen

GEPRÜFTES WISSEN

Über 100 Experten aus Wissenschaft und Praxis.

Mehr als 8.000 Stichwörter kostenlos Online.

Das Original: Gabler Banklexikon

zuletzt besuchte Definitionen...

1. Begriff: Die Cash & Carry Arbitrage beschreibt das Ausnutzen von Preisdifferenzen am Future- und Kassamarkt. Liegt der am Markt beobachtete Futureskurs über dem theoretisch korrekten Preis, so sind die Futures überbewertet. Ein Arbitrageur wird in diesem Fall eine Cash & Carry Arbitrage bzw. eine Long Arbitrage durchführen, indem er die überbewerteten Futures verkauft und sich Mittel zum Kauf des Basiswertes am Geldmarkt besorgt.

2. Weiteres: Cash & Carry Arbitrage bezeichnet auch die Ausgleichsarbitrage zwischen mittel- und langfristigen Zinsfutures und der Cheapest-to-Deliver (CTD-Anleihe). Auch hier werden Kursungleichgewichte zwischen Kassa- und Terminmarkt ausgenützt. Entfernt sich der tatsächliche Futurespreis von seinem rechnerischen Kurs, d.h. von dem Kassakurs der CTD zuzüglich der Refinanzierungskosten minus der Zinseinnahmen, setzen Arbitrageprozesse ein. Bei der Cash & Carry Arbitrage wird die billige CTD gekauft (Long Anleihe) die entsprechende Anzahl von Futures verkauft (Short Futures).

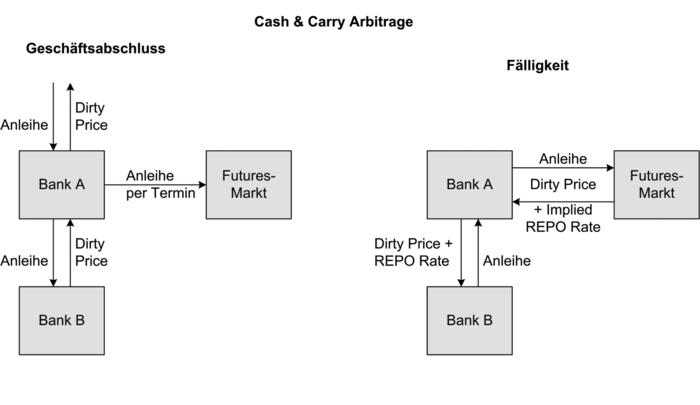

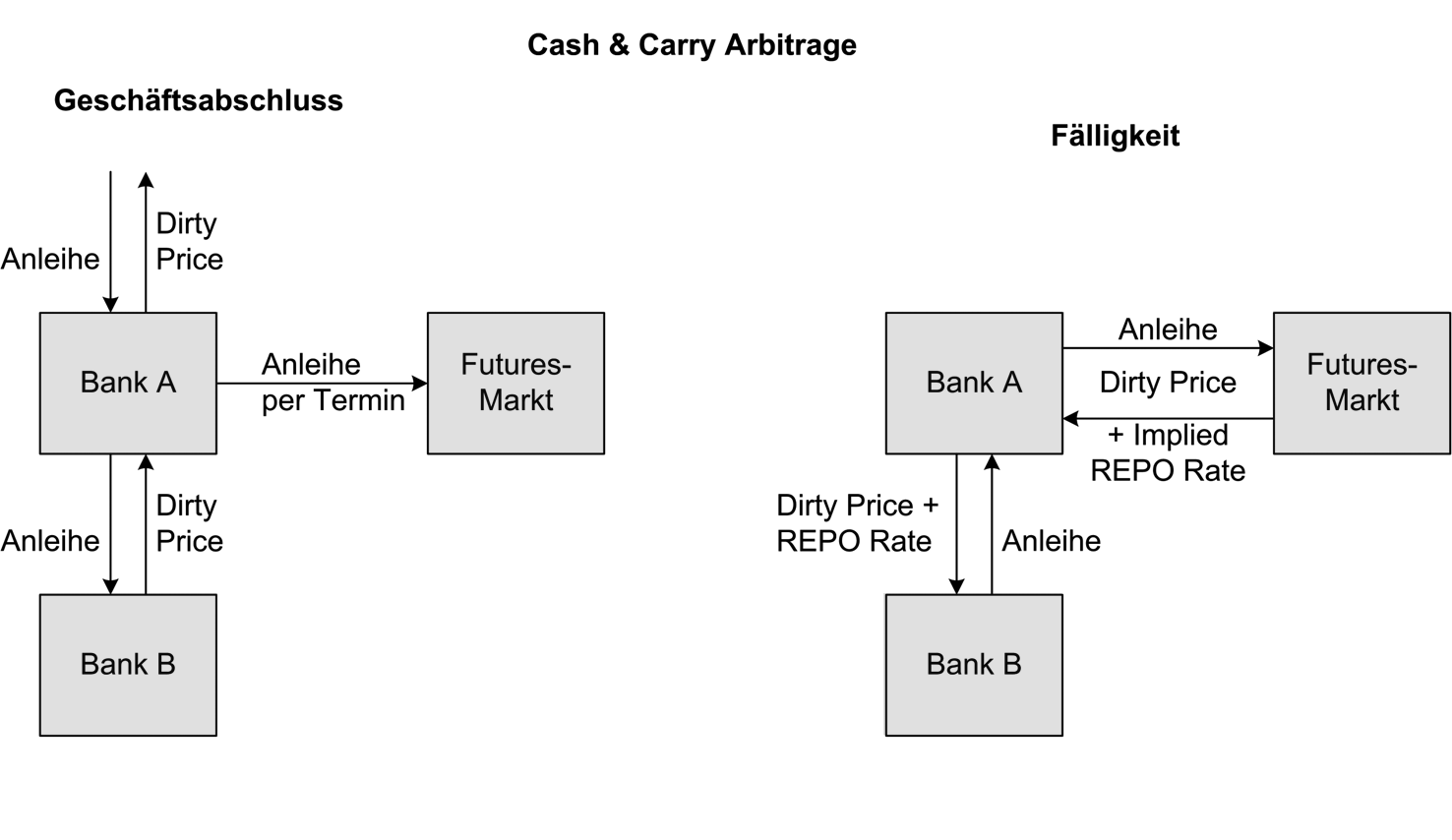

3. Beispiel: Die Abbildung "Cash & Carry Arbitrage” zeigt, dass die Bank A die CTD per Kassa zum Dirty Price gekauft hat. Um sich zu refinanzieren, schließt Bank A mit Bank B ein Wertpapierpensionsgeschäft ab. Bank A ist nun Pensionsgeber bzw. Bank B Pensionsnehmer. Bank B stellt Bank A die liquiden Mittel aus dem Kauf der Anleihe zur Verfügung. Die Kosten, die hierfür entstehen, werden durch den REPO-Satz (REPO-Rate; REPO-Geschäft) festgelegt. Das Pensionsgeschäft läuft ebenfalls bis zur Fälligkeit des Futures. Auf der anderen Seite verkauft Bank A die Anleihe über den Future per Termin. Bank A ist Short im Future und hat damit eine Lieferverpflichtung per Termin begründet. Der Ertrag, der sich aus dieser Cash & Carry Arbitrage ergibt, kann über die Implied REPO-Rate (IRR) ermittelt werden. Die Implied REPO-Rate ist aber nichts anderes als die Verzinsung eines synthetischen Geldmarktpapiers. Bei der Cash & Carry Arbitrage werden zwei Zinssätze miteinander verglichen, die Implied REPO-Rate und die REPO-Rate. Liegt die Implied REPO-Rate über der REPO-Rate, lohnt sich die Arbitrage. Der Arbitragegewinn errechnet sich aus der Differenz zwischen der Implied REPO-Rate und dem REPO-Satz.

Gegensatz: Reverse Cash & Carry Arbitrage.

GEPRÜFTES WISSEN

Über 100 Experten aus Wissenschaft und Praxis.

Mehr als 8.000 Stichwörter kostenlos Online.

Das Original: Gabler Banklexikon