Zitierfähige Version

- Revision von Risk Based Margining vom 30.10.2018 - 15:00

- Revision von Risk Based Margining vom 04.09.2019 - 10:51

- Revision von Risk Based Margining vom 02.04.2020 - 15:32

- Revision von Risk Based Margining vom 02.04.2020 - 17:33

- Revision von Risk Based Margining vom 02.04.2020 - 18:11

- Revision von Risk Based Margining vom 08.04.2020 - 14:49

Risk Based Margining

Geprüftes Wissen

GEPRÜFTES WISSEN

Über 100 Experten aus Wissenschaft und Praxis.

Mehr als 8.000 Stichwörter kostenlos Online.

Das Original: Gabler Banklexikon

zuletzt besuchte Definitionen...

Risk-Based-Margin-System; 1. Hintergrund: Die Terminbörse Eurex nutzte bis vor kurzem das sogenannte Risk Based Margining-Verfahren zur Ermittlung der erforderlichen Marginleistungen für alle Derivatepositionen eines Börsenteilnehmers. Das Risk-Based-Margining wird aktuell schrittweise durch das System PRISMA ersetzt.

2. Begriff: Die Erfüllung der offenen Positionen durch die Clearingstelle wird vor allem dadurch gewährleistet, dass die Mitglieder für das Eingehen und Halten einer Position Sicherheitsleistungen (Margins) hinterlegen müssen. Beim Risk Based Margining werden täglich der aktuelle Marktwert (auf Basis der Tagesendwerte) mit den potenziellen Marktwerten des Portfolios verglichen. Das Risk-Based-Margining-System umfasst das gesamte Verfahren der Bemessung, Berechnung und Abwicklung von Sicherheitsleistungen, die für offene Positionen zu hinterlegen sind. Die Höhe der Sicherheitsleistungen bemisst sich nach dem Gesamtrisiko des abzurechnenden Kontos, das aus den eventuell entgegengerichteten Preisrisiken der im Konto enthaltenen Derivate ermittelt wird. Die risikoreduzierende Wirkung von Kombinationen wird berücksichtigt, ebenso werden entgegengesetzte Risiken aufgerechnet.

3. Margin-Klasse: Um die verschiedenen Kontrakte eines Portfolios mit gleichartigen Risiken zu gruppieren, fasst man sie nach den Basiswerten in Margin-Klassen zusammen. Mögliche Gewinne bzw. Verluste von Kontrakten derselben Margin-Klasse werden im Rahmen eines sogenannten Cross-Margining gegeneinander verrechnet. Werden zwei oder mehrere Margin-Klassen, deren Basiswerte eine ähnliche Risikostruktur aufweisen, zusammengefasst, so spricht man von einer Margin-Gruppe. Innerhalb einer Margin-Gruppe ist wiederum ein Cross-Margining möglich.

4. Risikoabschätzung: Zielsetzung des Risk-Based-Margining-Systems ist die Schätzung, wie viel im ungünstigsten Fall die Glattstellung einer Derivateposition am nächsten Tag, d.h. bis zum Neuberechnungszeitpunkt der Margins kosten würde. Die historische Volatilität soll dabei einen Anhaltspunkt für die zu erwartende maximale Kursschwankung bieten. Zusätzlich wird diese Volatilität um gewisse Risikofaktoren korrigiert bzw. ergänzt. Die errechnete maximal mögliche Kursveränderung des Basiswertes bis zur nächsten Margin-Berechnung wird als Margin-Intervall bezeichnet. Die aus dem Margin-Intervall abgeleiteten minimalen und maximalen Preise des Basiswertes dienen als Ausgangspunkt der zu berechnenden Tiefst- und Höchstpreise der zugehörigen Kontrakte. Zur Berechnung theoretischer Optionswerte wendet die Eurex ein binomiales Optionspreismodell (Cox-Ross-Rubinstein-Modell) an.

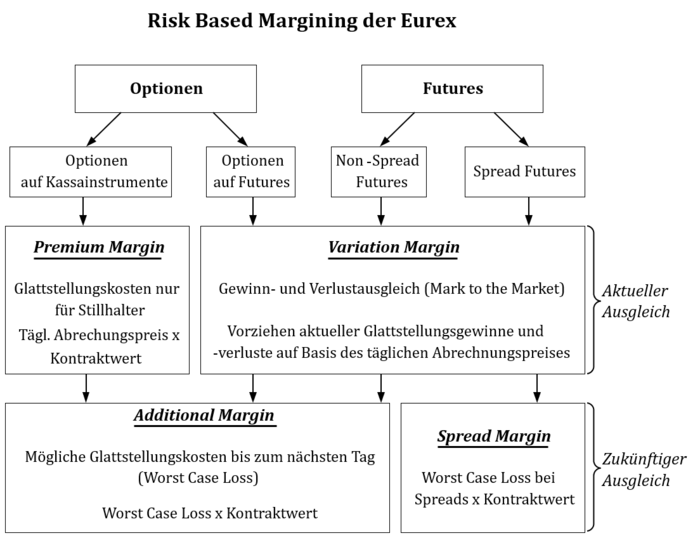

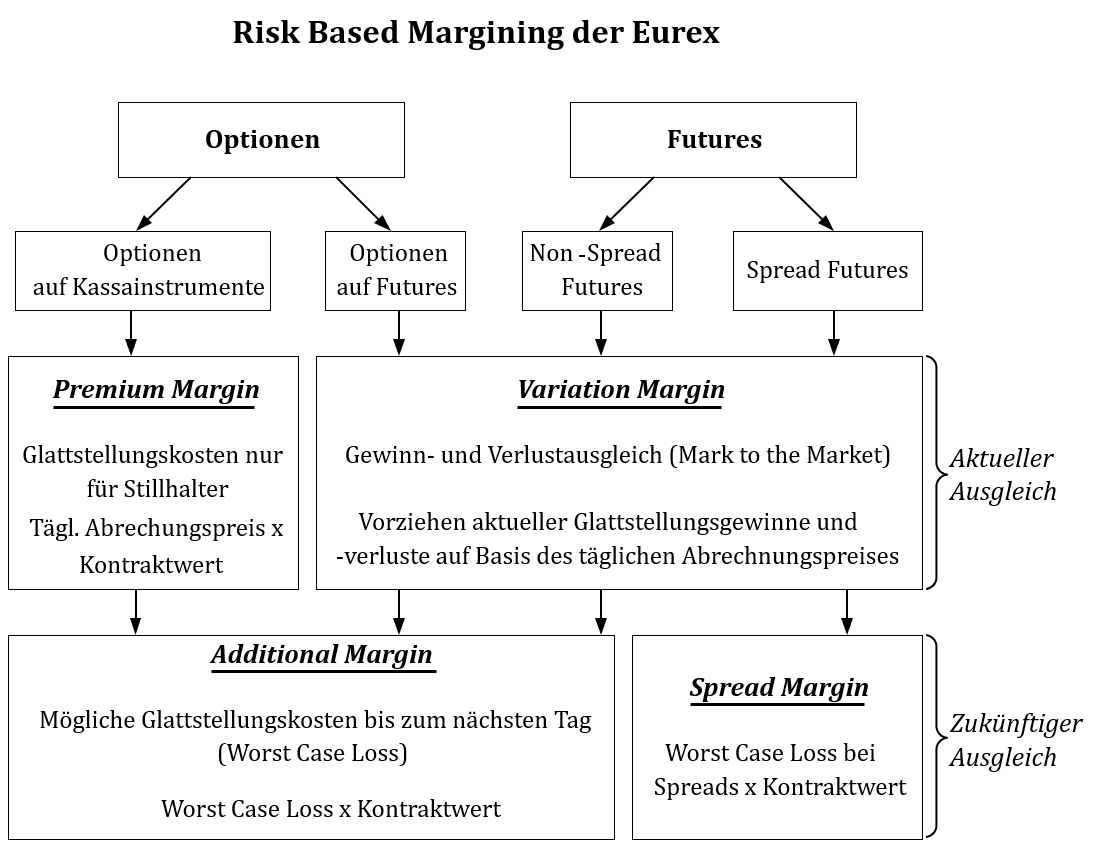

5. Margin-Typen: Bei Kassa-Optionen werden vom Stillhalter Premium Margins erhoben, die die eventuellen Glattstellungskosten des jeweiligen Börsentags abdecken. Sie beziehen sich auf den Verlust, der entstehen würde, wenn der Stillhalter sich heute glattstellen würde. Die Additional Margins dienen dazu, für alle Optionspositonen die potenziellen Glattstellungskosten bis zum Ende des nächsten Börsentags abzudecken. Zu deren Ermittlung wird eine Prognose über die ungünstigste mögliche Preisentwicklung innerhalb der nächsten 24 Stunden durchgeführt. Bei Futures und Future-Optionen, die nach dem Mark-to-Market-Verfahren abgerechnet werden, fallen Variation Margins als Ausgleich des täglichen Gewinns und Verlusts an. Durch die Variation Margins werden Gewinne und Verluste der offenen Positionen, die durch Kursveränderungen gegenüber dem Vortag entstehen, täglich ausgeglichen. Hier handelt es sich also nicht um eine Sicherheitsleistung im engeren Sinne, sondern um einen Gewinn- und Verlustausgleich in bar. Die Positionen werden täglich zum Tagesendwert neu bewertet. Die Differenz zwischen dem Tagesendwert des Vortags und des darauf folgenden Börsentags wird durch tägliche Ausgleichszahlungen verrechnet. Am Schlussabrechnungstag braucht dann nur eine letzte Bewertung aller offenen Positionen zum Schlussabrechnungspreis vorgenommen zu werden.Während auch bei Future-Optionen Additional Margins zu entrichten sind, sind bei Futures nur für Non-Spread-Positionen Additional Margins, für Spread-Positionen dagegen die (geringeren) Futures Spread Margins zu hinterlegen. Die Futures Spread Margins decken das Risiko ab, das durch die nicht perfekte positive Preiskorrelation verschiedener Fälligkeitsmonate des zugrunde liegenden Finanztitels bedingt ist. Long- und Short-Positionen auf den gleichen Basiswert können bei gleichen Kontraktlaufzeiten problemlos gegeneinander aufgerechnet werden. Die Risiken bei Long- und Short-Positionen mit gleichem Basiswert aber unterschiedlichen Laufzeiten können jedoch auch gegenübergestellt werden, da sie sich weitgehend ausgleichen. Da sie jedoch keine perfekte Preiskorrelation aufweisen, verbleibt ein gewisses Restrisiko, das über die Future Spread Margins erfasst werden soll. Siehe die Übersicht "Risk Based Margining der Eurex". Die Margins können in bar oder durch die Hinterlegung von Wertpapieren geleistet werden. Sicherheitsleistungen in bar werden nicht verzinst. Die möglichen zu hinterlegenden Wertpapiere sind von der Clearingstelle spezifiert und unterliegen gewissen Restriktionen. Als Beleihungswert werden 75 Prozent des Kurswertes festgelegt.

GEPRÜFTES WISSEN

Über 100 Experten aus Wissenschaft und Praxis.

Mehr als 8.000 Stichwörter kostenlos Online.

Das Original: Gabler Banklexikon