Marktzinsmethode

Übersicht

zuletzt besuchte Definitionen...

1. Begriff: Kalkulationsverfahren im Rahmen der Kosten- und Erlösrechnung im Bankbetrieb zur Ermittlung des Bruttoerfolgs bzw. Rentabilitätsbeitrags (vor Abzug von Risikokosten und Betriebskosten) von Bankgeschäften im Wertbereich.

2. Grundkonzeption: Im Gegensatz zur traditionellen Teilzinsspannenrechnung beruht die Marktzinsmethode auf dem Opportunitätsprinzip. Jedes Bankgeschäft wird über die Verrechnung mit den aktuellen Renditen am Geldmarkt und Kapitalmarkt (GKM) bewertet. Diese repräsentieren die alternativ mögliche Geldanlage bzw. -aufnahme am GKM und stellen in diesem Sinne Opportunitätskosten dar. Das Konzept der Marktzinsmethode ermöglicht die Aufspaltung des Zinserfolgs in zwei unabhängige Erfolgsquellen. Dem einzelnen Kundengeschäft direkt zurechenbar ist die Konditionsmarge als Differenz zwischen Kundenkondition und Marktzins. Sie quantifiziert den Mehrertrag eines Kredits bzw. die Minderkosten einer Einlage gegenüber einem fristenkongruenten GKM-Geschäft. Der Erfolgsbeitrag, der aus der Fristentransformation resultiert, wird als Strukturmarge bezeichnet.

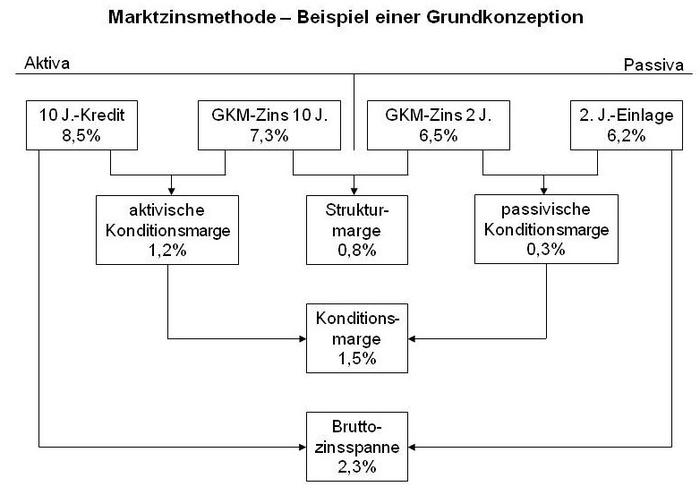

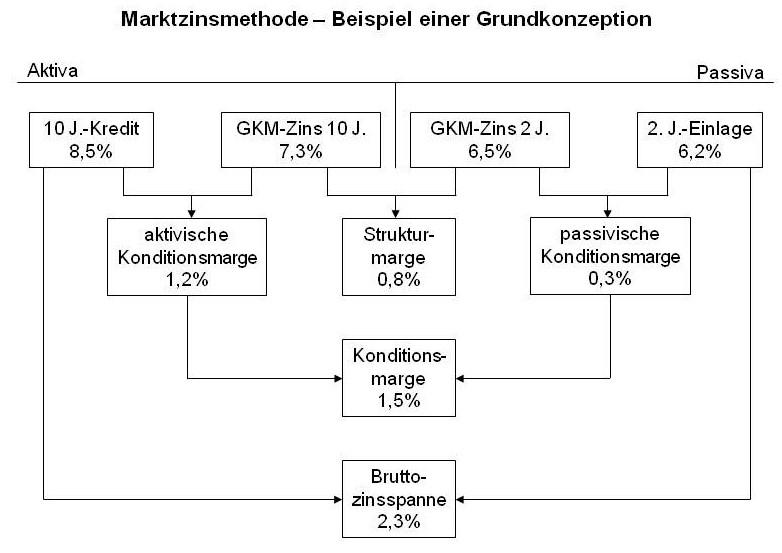

3. Beispiel (vgl. Abbildung "Marktzinsmethode"): Einer zehnjährigen Festhypothek, die modellhaft als einziges Aktivgeschäft eines Kreditinstituts betrachtet wird, steht auf der Passivseite ein Sparbrief/Sparkassenbrief mit zweijähriger Laufzeit gegenüber. Der Zinssatz des Sparbriefs beträgt 6,2 Prozent. Am Kapitalmarkt wäre eine laufzeitgleiche Mittelbeschaffung zu 6,5 Prozent möglich gewesen. (Die Mindestreservekosten sind im Ansatz des Kapitalmarktsatzes berücksichtigt.) Die Effektivverzinsung der Hypothek beträgt 8,5 Prozent. Der zehnjährige Marktzins liegt bei 7,3 Prozent. Die Bruttozinsspanne in Höhe von 2,3 Prozent (8,5 Prozent - 6,2 Prozent) lässt sich nun in die aktivische und passivische Konditionsmarge sowie die Strukturmarge aufspalten. Die Konditionsmarge des Sparbriefs ergibt sich wie folgt: 2-Jahres-Marktzins 6,5 Prozent - Zinssatz des Sparbriefs 6,2 Prozent = passivische Konditionsmarge 0,3 Prozent. Analoge Rechnung für die Aktivseite: Hypothekenzins 8,5 Prozent - Marktzins für zehn Jahre 7,3 Prozent = aktivische Konditionsmarge 1,2 Prozent. Die Summe der Konditionsmargen der beiden Einzelgeschäfte beträgt 1,5 Prozent (0,3 Prozent + 1,2 Prozent). Der Strukturbeitrag als Differenz zwischen dem zu Marktzinssätzen bewerteten Aktivgeschäft und Passivgeschäft ergibt 0,8 Prozent (7,3 Prozent - 6,5 Prozent).

4. Modifikationen hinsichtlich der Opportunitätszinsbestimmung ergeben sich zunächst einmal bei Geschäften ohne konstante Kapitalbindung. In diesem Fall ist die GKM-Opportunität mit gleicher Zinsbindung aus mehreren Tranchen derart zu konstruieren, dass sie zu jedem Zeitpunkt die gleiche effektive Kapitalbindung aufweist. Der Opportunitätszins ergibt sich dann als zeit- und kapitalgewogener Durchschnittszins der einzelnen GKM-Tranchen. Bei variabel verzinslichen Produkten wird im Gegensatz zu Festzinsgeschäften i.d.R. nicht die Zinsbindung, sondern die Zinsreagibilität als Zuordnungskriterium herangezogen. Für Bankgeschäfte mit unbekanntem Kapitalverlauf (Sichteinlagen, Kontokorrentkredite usw.) wird entweder eine Ablauffiktion zugrunde gelegt oder die formelle (juristische) Laufzeit als Zuordnungskriterium herangezogen.

5. Barwertkalkül: Eine Weiterentwicklung erfuhr die Marktzinsmethode durch die Integration des Barwertkonzepts. Anders als beim periodenorientierten Grundkonzept werden alle zukünftigen Ergebnisbeiträge eines Neugeschäfts auf den Entscheidungszeitpunkt transferiert und im Barwert verdichtet. Der Konditionsbeitragsbarwert kann durch Verrechnung des Kundengeschäftszahlungsstroms mit der zahlungsstrukturkongruenten Refinanzierung am GKM oder durch Abzinsung der periodischen Konditionsbeiträge kalkulatorisch bestimmt werden.

6. Barwert versus Marge: Bei einer isolierten Vorteilhaftigkeitsentscheidung führen Barwert und Marge in der Bruttokalkulation zu identischen Impulsen. Unter Steuerungsgesichtspunkten sind beide Kalkulationskonzepte jedoch unterschiedlich zu bewerten. Eine barwertorientierte Neugeschäftssteuerung hat den entscheidenden Vorteil, durch die Eliminierung von Altgeschäftswirkungen in Form von Konditionsmargen früher abgeschlossener Geschäfte die tatsächliche und vollständig abgebildete Akquisitionsleistung einer Periode zugrunde zu legen. Eine reine Barwertsteuerung würde allerdings nicht ausreichend die vielfältigen Anforderungen bzw. Ergebnisansprüche Dritter (Eigenkapitalgrundsatz, Dividenden) berücksichtigen, die sich am periodischen Ergebnisausweis orientieren. Zudem greift eine auf die Laufzeit der formellen Zins- bzw. Kapitalbindung von Neugeschäften beschränkte Barwertberechnung vielfach zu kurz. Aus diesem Grund kann die Einbeziehung zukünftiger Geschäftsabschlüsse bspw. über geschätzte Prolongationsquoten sinnvoll sein.

7. Bedeutung: Die Marktzinsmethode dient der ertragsorientierten Steuerung des Bankbetriebs durch die Bereitstellung steuerungsadäquater Ergebnisinformationen über den Bruttoerfolg einzelner Bankgeschäfte. Die Kalkulationsergebnisse sind die Grundlage für die Deckungsbeitragsrechnung. Durch die Verwendung der im Entscheidungszeitpunkt gültigen Zinsstruktur am GKM als Benchmark kann der Grenzerfolg eines Geschäfts objektiv mittels aktueller Daten ermittelt und vom zentral zu verantwortenden Transformationserfolg abgegrenzt werden. Dies ermöglicht eine verursachungsgerechte Zuweisung der Erfolgsanteile auf die Marktbereiche einerseits und die Zentraldisposition andererseits.

8. Grenzen: Die Geschäftssteuerung auf Basis der Marktzinsmethode bewirkt keine automatische Abstimmung mit den Zielen des Bilanzstrukturmanagements; vielmehr ist sie durch zentrale Steuerungsmaßnahmen zu ergänzen, um im Verbund eine Bilanzstrukturoptimierung unter Rentabilitäts- und Risikogesichtspunkten zu erreichen. Des Weiteren ist der theoretische Anspruch, am GKM in jedem Fall ein exaktes Opportunitätsgeschäft realisieren zu können, in der Realität vielfach nicht zu erfüllen, weil Volumenrestriktionen bestehen oder für bestimmte Bankprodukte kein Pendant am GKM mit gleichen Fristen- und Zinsanpassungscharakteristika existiert bzw. konstruiert werden kann.

Literaturhinweise SpringerProfessional.de

Bücher auf springer.com

Interne Verweise

Marktzinsmethode

- Einlagenpolitik der Geschäftsbanken

- Einzelgeschäftskalkulation

- Fristentransformationsbeitrag

- Investitionsrechnung

- Konditionsbeitrag

- Kontokalkulation

- Kosten- und Erlösrechnung im Bankbetrieb

- Kostenrechnung

- Liquiditätskosten

- Margenkalkulation

- Marktzinsmodell

- Opportunitätskosten

- Opportunitätsprinzip

- RoI-Analyse

- Schichtenbilanzmethode

- Strukturbeitrag

- Strukturmarge

- Teilzinsspannenrechnung

- Zinsmarge

- Zinsspanne

- Zinsspannenrechnung

Marktzinsmethode

- Aktivgeschäfte

- Barwert

- Benchmark

- Betriebskosten

- Bruttozinsspanne

- Deckungsbeitragsrechnung

- Dividende

- Effektivverzinsung

- Eigenkapitalgrundsatz

- Einlagen

- Festhypothek

- Geldmarkt

- Hypothek

- Kapitalmarkt

- Konditionsmarge

- Kontokorrentkredit

- Kosten- und Erlösrechnung im Bankbetrieb

- Kredit

- Opportunitätskosten

- Opportunitätsprinzip

- Passivgeschäft

- Risikokosten

- Sichteinlage

- Sparbrief

- Strukturmarge

- Teilzinsspannenrechnung

- Zentraldisposition

- Zinssatz